O eSocial é um projeto do governo federal, instituído pelo Decreto 8.373, de 11 de dezembro de 2014, que tem por objetivo desenvolver um sistema único de armazenamento e coleta de informações trabalhistas, previdenciárias e tributárias.

Tratados por muitos como uma nova obrigação acessória, o eSocial é na verdade um sistema unificado, cujo objetivo consiste na substituição de antigas obrigações acessórias, como o CAGED, a RAIS e a GFIP.

São objetivos do eSocial:

- Dar maior efetividade à fruição dos direitos fundamentais trabalhistas e previdenciários dos trabalhadores;

- Racionalizar e simplificar o cumprimento de obrigações previstas na legislação;

- Eliminar a redundância nas informações atualmente prestadas pelas pessoas físicas e jurídicas por diferentes obrigações acessórias;

- Aprimorar a qualidade das informações referentes às relações de trabalho, previdenciárias e fiscais.

Quem está obrigado a enviar o eSocial

Todo aquele que contratar funcionários e prestadores de serviço e que em razão da contratação possua alguma obrigação trabalhista, previdenciária ou tributária está obrigado a enviar o eSocial.

Também devem enviar o eSocial, os produtores rurais que comercializam produtos e as empresas ativas, mas sem movimentação.

O eSocial dividiu as empresas e demais entidades obrigadas ao envio de informações nos seguintes grupos:

- Grupo 1: Empresas com faturamento anual superior a R$ 78 milhões;

- Grupo 2: Entidades empresariais com faturamento no ano de 2016 de até R$ 78 milhões e que não sejam optantes pelo Simples Nacional;

- Grupo 3: Empresas optantes pelo Simples Nacional, empregadores pessoa física, produtor rural e entidades sem fins lucrativos;

- Grupo 4: Órgãos públicos e organizações internacionais.

Quais são as informações enviadas ao eSocial?

Com a implantação do eSocial as empresas em geral ficam obrigadas a utilizar esse meio para o envio de informações trabalhistas , previdenciárias e tributárias, antes enviadas diferentes obrigações acessórias.

As informações em questão são prestadas ao eSocial por meio de diversos eventos, distribuídos em quatro fases da seguinte forma:

1ª Fase do eSocial

A 1ª fase do eSocial, também conhecida como “Tabelas do Empregador” é o primeiro grupo de eventos a ser transmitido ao Ambiente Nacional do eSocial.

Nessa fase, os empregadores devem transmitir para o eSocial uma série de informações relativas a própria empresa

São eventos que compõem a 1ª fase do eSocial – (Tabelas do Empregador):

S-1000 – Informações do Empregador/Contribuinte/Órgão Público: Evento onde são fornecidas pelo declarante as informações cadastrais da empresa.Esse é o primeiro evento que deve ser transmitido pelo declarante.

S-1005 – Tabela de Estabelecimentos, Obras ou Unidades de Órgãos Públicos: identifica os departamentos e filiais da empresa detalhando informações tributárias relacionadas.

S-1010 – Tabela de Rubricas: Apresenta o detalhamento das informações das rubricas presentes na folha de pagamento das empresas.

S-1020 – Tabela de Lotações Tributárias: Evento utilizado para informar a existência de departamentos prestadores de serviços e suas particularidades tributárias.

S-1030 – Tabela de Cargos/Empregos Públicos: Esse evento é responsável pelas informações de identificação dos cargos e funções dos trabalhadores.

S-1050 – Tabela de Horários/Turnos de Trabalho: Esse evento é responsável pelas informações de identificação do horário contratual, incluindo os horários de início e término de intervalos na jornada de trabalho.

S-1070 – Tabela de Processos Administrativos/Judiciais: evento utilizado para inclusão, alteração e exclusão de processos judiciais da empresa contra a administração pública que tenha influência no cálculo das contribuições, dos impostos ou do FGTS.

2ª Fase do eSocial

A 2ª fase do eSocial, também conhecida como “Eventos Não Periódicos” é o segundo grupo de eventos a ser transmitido ao Ambiente Nacional do eSocial.

Nessa fase, os empregadores devem transmitir para o eSocial informações sobre acontecimentos não periódicos na relação entre a empresa e seus funcionários.

As admissões e demissões, alterações de salário e função são exemplos de informações enviadas nesta fase do eSocial.

São eventos que compõem a 2ª fase do eSocial – (Eventos Não Periódicos):

S-2190 – Registro Preliminar de Trabalhador: Este evento é opcional, a ser utilizado alternativamente ao envio do evento S-2200. Trata-se de um evento preliminar, contendo informações básicas do vínculo/contrato.

S-2200 – Cadastramento Inicial do Vínculo e Admissão/Ingresso de Trabalhador: Este evento registra a admissão de empregado e a contratação de trabalhadores temporários, assim como, suas informações cadastrais e do contrato de trabalho.

Esse evento também deve ser enviado quando o trabalhador é transferido de um declarante do mesmo grupo econômico ou em decorrência de uma sucessão, fusão ou incorporação.

S-2205 – Alteração de Dados Cadastrais do Trabalhador: Este evento registra as alterações de dados cadastrais do trabalhador, tais como: documentação pessoal, escolaridade, estado civil, dentre outras informações.

S-2206 – Alteração de contrato de trabalho: Este evento registra as alterações do contrato de trabalho, tais como: remuneração e periodicidade de pagamento, duração do contrato, local, cargo ou função, jornada, entre outros.

S-2230 – Afastamento Temporário: Evento utilizado para informar os afastamentos temporários dos trabalhadores e eventuais alterações e prorrogações.

São exemplos de afastamentos temporários informados por meio deste evento:

- Acidente ou doença do trabalho;

- Doença não relacionada ao trabalho;

- Férias;

- Licença maternidade;

- Licença paternidade;

- Dentre outros tipos de afastamento.

S-2298 – Reintegração/Outros provimentos: São as informações de reintegração, em sentido amplo, de empregado previamente desligado do declarante. Estão contidos no conceito de reintegração, para fins do eSocial, todos os atos que restabelecem o vínculo, tornando sem efeito o desligamento, como por exemplo decisões judiciais.

S-2299 – Desligamento: São informações destinadas a registrar o desligamento de trabalhadores ao eSocial.

S-2300 – Trabalhador Sem Vínculo de Emprego/Estatutário – Início: Este evento é utilizado para prestar informações cadastrais relativas a trabalhadores que não possuem vínculo de emprego com a empresa, como sócios e prestadores autônomos de serviços.

S-2306 – Trabalhador Sem Vínculo de Emprego/Estatutário – Alteração Contratual: Esse evento envia as informações utilizadas para a atualização dos dados contratuais relativos aos trabalhadores que não possuem vínculo empregatício com as empresas.

S-2399 – Trabalhador Sem Vínculo de Emprego/Estatutário – Término: São as informações utilizadas para o encerramento da prestação de serviço do trabalhador

sem vínculo de emprego/estatutário.

S-3000 – Exclusão de Eventos: Utilizado para tornar sem efeito um evento enviado indevidamente.

3ª Fase do eSocial

A 3ª fase do eSocial, também conhecida como “Eventos Periódicos” é o terceiro grupo de eventos a ser transmitido ao Ambiente Nacional do eSocial.

Nessa fase, os empregadores devem transmitir para o eSocial informações sobre acontecimentos cuja ocorrência tem periodicidade previamente definida, ou seja, informações da folha de pagamento.

São eventos que compõem a 3ª fase do eSocial – (Eventos Periódicos):

S-1200 – Remuneração de trabalhador vinculado ao Regime Geral de Previdência Social: Este evento deve ser utilizado pelas empresas para informar rubricas de natureza remuneratória, ou seja, a folha de pagamento para todos os seus trabalhadores, incluindo estagiários e bolsistas.

S-1210 – Pagamentos de Rendimentos do Trabalho: Esse evento deve informar os pagamentos feitos a trabalhadores com ou sem vínculo empregatício.

S-1260 – Comercialização da Produção Rural Pessoa Física: Esse evento deve fornecer informações relativas à comercialização da produção rural, prestadas pelo produtor rural pessoa física e pelo segurado especial.

S-1270 – Contratação de Trabalhadores Avulsos Não Portuários: Esse evento deve fornecer informações referentes aos serviços prestados por trabalhadores avulsos não portuários.

S-1280 – Informações Complementares aos Eventos Periódicos: Evento utilizado para prestar informações que afetam o cálculo da contribuição previdenciária patronal sobre as remunerações pagas, devidas ou creditadas por declarantes, quando este for optante pela desoneração de folha de pagamento e pelo Simples Nacional com tributação previdenciária substituída e não substituída.

S-1298 – Reabertura dos Eventos Periódicos: Este evento é utilizado para reabrir movimento, ou seja, a folha de pagamento de um período já encerrado, possibilitando o envio de retificações ou enviar novos eventos periódicos.

S-1299 – Fechamento dos Eventos Periódicos: Destina-se a informar ao Ambiente Nacional do eSocial o encerramento da transmissão dos eventos periódicos, ou seja, a folha de pagamento no período de apuração.

4ª Fase do eSocial

A 4ª fase do eSocial, também conhecida como “Eventos de SST” é o quarto grupo de eventos a ser transmitido ao Ambiente Nacional do eSocial.

Nessa fase, os empregadores devem transmitir para o eSocial informações relacionadas ao monitoramento da saúde do trabalhador, exposição a agentes nocivos e comunicação de acidente de trabalho.

São eventos que compõem a 4ª fase do eSocial – (Eventos de SST):

S-2210 – Comunicação de Acidente de Trabalho: Evento a ser utilizado para comunicar acidente de trabalho, ainda que não haja afastamento do trabalhador de suas atividades laborais.

S-2220 – Monitoramento da Saúde do Trabalhador: Evento que detalha as informações relativas ao monitoramento da saúde do trabalhador (avaliações clínicas), durante todo o vínculo laboral com o declarante, por trabalhador, bem como os exames complementares aos quais foi submetido, com respectivas datas e conclusões.

S-2240 – Condições Ambientais do Trabalho – Agentes Nocivos: Este evento é utilizado para registrar as condições ambientais de trabalho pelo declarante, indicando as condições de prestação de serviços pelo trabalhador, bem como para informar a exposição aos fatores de risco e o exercício das atividades.

Quais são os prazos para envio do eSocial

Todos os eventos listados no tópico anterior devem ser enviados ao eSocial assim que liberados pelo cronograma de implantação do eSocial e na medida em que ocorram.

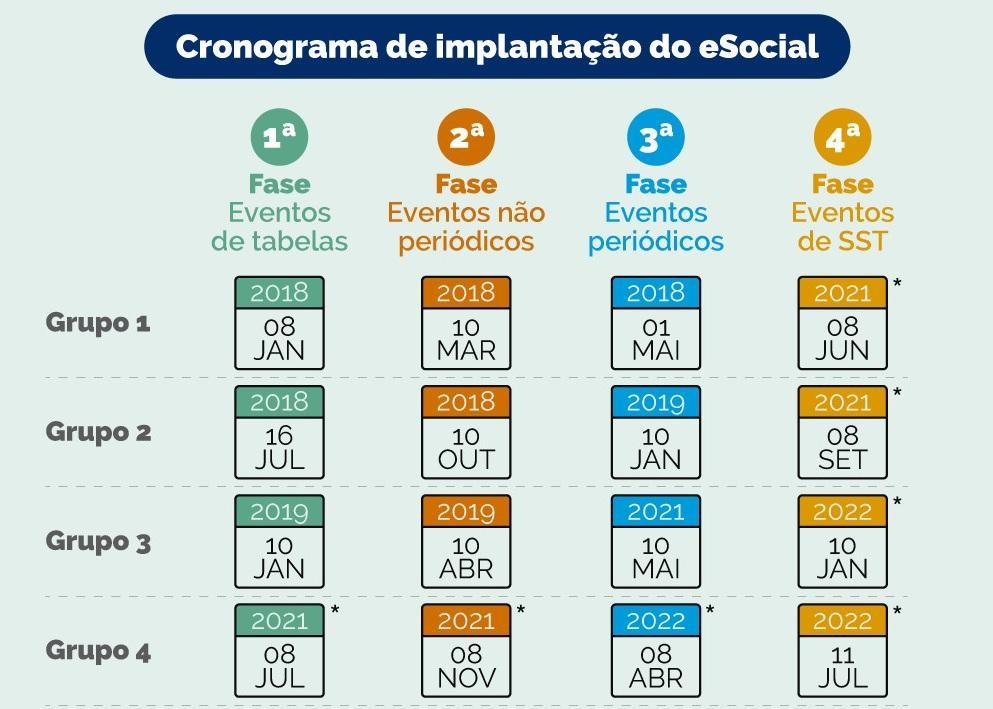

Conforme simplificado na imagem acima, o cronograma de implantação do eSocial determina o seguinte:

- 1ª Fase: Envio das informações constantes dos eventos das tabelas S-1000 a S-1080;

- 2ª Fase: Envio das informações constantes dos eventos não periódicos S-2190 a S-2399 (exceto os eventos de Segurança e Saúde do Trabalhador – SST);

- 3ª Fase: Envio das informações constantes dos eventos periódicos S-1200 a S-1299;

- 4ª Fase: Envio das informações constantes dos eventos S-2210, S-2220 e S-2240.

Grupo 1 – Empresas com faturamento anual superior a R$ 78 milhões:

- 1ª Fase: 08/01/2018 – Apenas informações relativas às empresas, ou seja, cadastros do empregador e tabelas;

- 2ª Fase: 01/03/2018 – Nesta fase, empresas passam a ser obrigadas a enviar informações relativas aos trabalhadores e seus vínculos com as empresas (eventos não periódicos), como admissões, afastamentos e desligamentos;

- 3ª Fase: 01/05/2018 – Torna-se obrigatório o envio das folhas de pagamento;

- Substituição da GFIP: Agosto/2018 – Substituição da GFIP para recolhimento de Contribuições Previdenciárias;

- (Data a definir) – Substituição da GFIP para recolhimento do FGTS.

- 4ª Fase: 08/06/2021 – Na última fase, deverão ser enviados os dados de segurança e saúde no trabalho (SST)

Grupo 2 – Entidades empresariais com faturamento no ano de 2016 de até R$ 78 milhões e que não sejam optantes pelo Simples Nacional:

- 1ª Fase: 16/07/2018 – Apenas informações relativas às empresas, ou seja, cadastros do empregador e tabelas;

- 2ª Fase: 10/10/2018 – Nesta fase, empresas passam a ser obrigadas a enviar informações relativas aos trabalhadores e seus vínculos com as empresas (eventos não periódicos), como admissões, afastamentos e desligamentos;

- 3ª Fase: 10/01/2019 – Torna-se obrigatório o envio das folhas de pagamento;

- Substituição da GFIP: Abril/2019 – Substituição da GFIP para recolhimento de Contribuições Previdenciárias – empresas com faturamento superior a R$ 4,8 milhões

- Julho/2021 – Substituição da GFIP para recolhimento de Contribuições Previdenciárias – Demais obrigados, exceto órgãos públicos e organismos internacionais bem como empresas constituídas após o ano-calendário 2017, independentemente do faturamento;

- (Data a definir) – Substituição da GFIP para recolhimento do FGTS;

- 4ª Fase: 08/09/2021 – Na última fase, deverão ser enviados os dados de segurança e saúde no trabalho (SST).

Grupo 3 – Empregadores optantes pelo Simples Nacional, empregadores pessoa física, produtor rural PF e entidades sem fins lucrativos:

- 1ª Fase: 10/01/2019 – Apenas informações relativas às empresas e às pessoas físicas, ou seja, cadastros dos empregadores e tabelas;

- 2ª Fase: 10/04/2019 – Nesta fase, as empresas passam a ser obrigadas a enviar informações relativas aos trabalhadores e seus vínculos (eventos não periódicos), e as pessoas físicas quanto aos seus empregados. Ex: admissões, afastamentos e desligamentos;

- 3ª Fase: 10/05/2021 – Torna-se obrigatório o envio das folhas de pagamento;

- Substituição da GFIP: Julho/2021 – Substituição da GFIP para recolhimento de Contribuições Previdenciárias;

- (Data a definir) – Substituição da GFIP para recolhimento do FGTS;

- 4ª Fase: 10/01/2022 – Na última fase, deverão ser enviados os dados de segurança e saúde no trabalho (SST).

GRUPO 4 – Órgãos públicos e organizações internacionais:

- 1ª Fase: 08/07/2021 – Apenas informações relativas aos órgãos, ou seja, cadastros dos empregadores e tabelas;

- 2ª Fase: 08/11/2021 – Nesta fase, os entes passam a ser obrigados a enviar informações relativas aos servidores e seus vínculos com os órgãos (eventos não periódicos). Ex: admissões, afastamentos e desligamentos;

- 3ª Fase: 08/04/2022 – Torna-se obrigatório o envio das folhas de pagamento;

- Substituição da GFIP: Junho/2022 – Substituição da GFIP para recolhimento de Contribuições Previdenciárias;

- (Data a definir) – Substituição da GFIP para recolhimento do FGTS;

- 4ª Fase: 11/07/2022 – Na última fase, deverão ser enviados os dados de segurança e saúde no trabalho (SST).

Quais são as obrigações acessórias substituídas pelo eSocial?

Conforme destacado anteriormente, o eSocial tem por objetivo unificar e substituir obrigações acessórias, trabalhistas, tributárias e previdenciárias diversas, dentre as quais, podemos destacar:

- CAGED – Cadastro Geral de Empregados e Desempregados;

- GFIP – Guia de Recolhimento do FGTS e de Informações à Previdência Social;

- CAT – Comunicação de Acidente de Trabalho;

- RAIS – Relação Anual de Informações Sociais;

- CTPS – Carteira de Trabalho e Previdência Social;

- CD – Comunicação de Dispensa;

- LRE – Livro de Registro do Empregado;

- DIRF – Declaração de Imposto de Renda Retido na Fonte;

- PPP – Perfil Profissiográfico Previdenciário;

- DCTF – Declarações de Débitos e Créditos Tributários Federais;

- GPS – Guia da Previdência Social;

- GRF e GRRF – Guia de Recolhimento do FGTS e Guia de Recolhimento do FGTS.

Quais são as multas em caso de atraso ou não envio do eSocial?

Empresas que deixarem de enviar as informações exigidas pelo eSocial ou as enviarem em atraso, ficam sujeitas a uma série de multas.

Vale destacar que as multas listadas abaixo já estavam previstas na legislação antes mesmo do eSocial e podem ser aplicadas em caso de falha no envio das informações por parte das empresas.

É importante lembrar que além de unificar o envio das obrigações acessórias, o eSocial funciona como um importante sistema de fiscalização do Governo Federal.

Confira as multas aplicáveis em caso de pendências nos envios do eSocial:

1.Não entregar ou entregar o fechamento dos eventos periódicos S-1299 após o 15º dia do mês subsequente (Artigo 8º, I, Lei 12.766/12):

- Multa: Para empresas no Lucro Presumido ou Simples Nacional: RS 500,00 e R$ 1.500,00 para empresas no Lucro Real.

Observação: Se a empresa entregar o eSocial após o prazo, mas antes de qualquer procedimento de ofício, a multa pode ser reduzida em até 50%.

2.Deixar de entregar o eSocial e não prestar esclarecimentos, após ter sido intimado pela Receita (Artigo 8º, II, Lei 12.766/12):

- Multa: R$1.000,00 por mês-calendário.

3.Apresentar eSocial com informações inexatas, incompletas ou omitidas (Artigo 8º, III, Lei nº 12.766/12):

- Multa: Mínima de R$ 100,00 e máxima de até 0,2% do faturamento do mês anterior ao da entrega da declaração.

4.Não respeitar a duração do trabalho (Artigo 75 da CLT):

- Multa: R$ 40,25 a R$ 4.025,33.

5.Não pagar DSR (Artigo 1º da Lei nº 12.544/2011 e Lei nº 605/1949):

- Multa: R$ 40,25 a R$ 4.025,33.

6.Deixar de computar ou não efetuar o depósito do FGTS (Artigo 23,§2º, b, Lei nº 8.036/1990):

- Multa: R$ 10,64 a R$ 106,41 por funcionário.

7.Não enviar as informações a respeito do pagamento ou deixar de pagar o 13º salário no prazo, (Artigo 3º da Lei nº 7.855/89 e Lei º 4.090/1962):

- Multa: R$ 170,26 por funcionário.

8.Não enviar as informações a respeito do pagamento de férias no prazo (Artigo 153 da CLT):

- Multa: R$ 170,26 por funcionário acrescido do valor das férias não pagas.

9.Não envio do evento S-2299 (desligamento), no prazo (Artigo 477 da CLT):

- Multa: R$ 170,26 + um salário corrigido do empregado.

10.Deixar de contratar pessoa com deficiência (PCD), quando obrigado (Artigo 133 da Lei nº 8.213/1991):

- Multa: R$ 253,36 a R$ 63.617,35.

11.Não elaborar e não entregar o PPP (Artigo 283, Decreto 3.048/99):

- Multa: R$ 636,17 a R$ 63.617,35.

12.Infrações previdenciárias que não tenha multa previamente estabelecida (Artigo 283, Decreto 3.048/99):

- Multa: R$ 2.331,32 a R$ 233.130,50

13.Deixar de exibir ao INSS os comprovantes de recolhimento da contribuição previdenciária:

- Multa: R$ 23.313,00

14.Deixar de emitir CAT, evento S-2210 (Artigo 283, II, do Decreto nº 3.048/99):

- Multa: R$ 23.313,00

15.Não enviar as informações de SST, evento S-2220 (Artigo 201 CLT):

- Multa: R$ 402,53 a R$ 6.708,59

16.Deixar de emitir CAT no primeiro dia útil seguinte ou imediatamente, em caso de morte, evento S-2210 (Artigos 286 e 336 + 290 e 292 do Decreto 3.048/99):

- Multa: Até R$ 5.645,80 por acidente não informado.

17.Não enviar evento de admissão S-2200 no prazo (Artigo 47 da CLT):

- Multa: R$ 800,00 por funcionário para ME e EPP e R$ 3.000,00 para demais empresas.

18.Deixar de comunicar as alterações no contrato de trabalho, eventos S-2205 e S-2206 (Lei n. 13.467/17):

- Multa: R$ 600,00 por funcionário.

19.Deixar de informar os afastamentos temporários, evento S-2230 (Artigo 92 da Lei nº 8.212/91):

- Multa: R$ 1.812,87 a R$ 181.284,63

20.Deixar de manter em dia os Atestados de Saúde Ocupacional, evento evento S-2220 (ASO):

- Multa: R$ 402,56 a R$ 4.025,33

21.Atraso no pagamento de salário, eventos S-1200 e S-1210 (Artigo 4º e 459 da Lei nº 7.855/89):

- Multa: R$ 170,26 por funcionário.

Vale destacar, que em caso de reincidência ou fraude comprovada, o valor das multas podem ser dobrados.

Como enviar o eSocial

Mantenha as obrigações da sua empresa com o eSocial em dia e evite multas, conte com a assessoria da RSP Contabilidade.

A RSP Contabilidade surgiu com o compromisso de auxiliar micro, pequenas e médias empresas a manter suas obrigações acessórias em dia, organizar seus números, interpretar resultados e tomar as melhores decisões para o crescimento dos negócios.

Não corra o risco de deixar o envio das informações do eSocial da sua empresa nas mãos de quem não entende tudo sobre o assunto.

Entre em contato com nossos especialistas e descubra como podemos contribuir para que a sua empresa esteja sempre em dia com o fisco.

Quero falar com um especialista

Rua Silveira Campos, 375 | 1º Andar Cambuci | São Paulo – SP | CEP: 01541-020

(11) 3349-3383

(11) 99184-7891